Sebagai konsultan yang membantu perusahaan menuju IPO, saya sering menemukan pelaku usaha yang memiliki potensi untuk go public, namun masih bingung dengan beberapa konsep dasar.

Jika Anda ingin membawa perusahaan Anda go public atau IPO (Initial Public Offering), maka langkah pertama yang wajib dipahami adalah struktur modal perusahaan.

Masih banyak pemilik bisnis yang belum tahu bedanya modal dasar, modal disetor, dan saham portepel.

Dalam artikel ini, saya akan menjelaskan dengan sederhana beberapa poin:

Pengertian modal dasar, modal disetor, dan portepel

Pentingnya struktur modal IPO dalam proses pencatatan saham

Syarat dari Bursa Efek Indonesia (BEI)

Contoh kasus dan simulasi perubahan anggaran dasar

Apa itu Modal Dasar?

Modal dasar adalah jumlah maksimal saham yang bisa diterbitkan oleh perusahaan Anda sesuai Anggaran Dasar.

Contohnya:

Jika modal dasar Anda Rp100 miliar, dan satu lembar saham nilai nominalnya Rp100, maka Anda bisa menerbitkan maksimal 1 miliar lembar saham.

Tapi ingat, tidak semua saham harus diterbitkan langsung. Anda bisa menerbitkan sebagian dulu, dan menyimpan sisanya untuk kebutuhan lain seperti IPO.

Sebagian saham yang belum diterbitkan akan menjadi saham dalam portepel.

Modal Ditempatkan dan Modal Disetor

Modal ditempatkan adalah saham yang telah dialokasikan kepada pemegang saham.

Modal disetor adalah saham yang telah benar-benar dibayar penuh oleh pemegang saham. Umumnya, berasal dari para pendiri perusahaan atau investor awal.

Contoh:

Dari 1 miliar saham dalam modal dasar, Anda baru menerbitkan 300 juta saham, dan semuanya sudah dibayar lunas. Maka:

Modal ditempatkan dan disetor = 300 juta lembar

Sisa saham yang belum diterbitkan = 1 miliar – 300 juta = 700 juta saham → inilah saham portepel

Menurut UU No. 40 Tahun 2007 tentang Perseroan Terbatas (PT), jumlah modal ditempatkan dan modal disetor penuh paling sedikit 25% dari modal dasar.

Lalu, Apa Itu Saham Portepel?

Saham portepel adalah sisa saham yang belum diterbitkan dari total modal dasar.

Dan hal inilah yang sering banyak orang tidak tahu:

Saham IPO yang akan dijual ke publik berasal dari saham portepel!

Jika saham portepel tidak cukup, Anda tidak bisa langsung IPO. Solusinya: Anda harus menambah modal dasar terlebih dahulu melalui RUPS dan mengubah Anggaran Dasar.

Rumus menghitung saham portepel:

Saham Portepel = Modal Dasar – Modal Ditempatkan

Kenapa struktur modal IPO harus disiapkan sejak awal?

Untuk bisa IPO di Bursa Efek Indonesia, perusahaan wajib:

Mempunyai minimal 150 juta lembar saham free float

Memiliki jumlah pemegang saham lebih dari 500 pihak

Kepemilikan publik sesuai ketentuan free float (minimal 7,5% hingga 20%)

Artinya, jika nilai nominal saham Anda terlalu besar (misalnya Rp1 juta per lembar), maka jumlah lembar saham akan terlalu sedikit.

Solusinya:

Tambah modal dasar

Lakukan stock split (memecah nilai saham agar jumlahnya lebih banyak)

Perbesar saham portepel untuk siap dilepas ke publik

Kesalahan dalam struktur modal dapat menyebabkan penundaan proses IPO.

Studi Kasus: Simulasi Perubahan Struktur Modal untuk Persiapan IPO

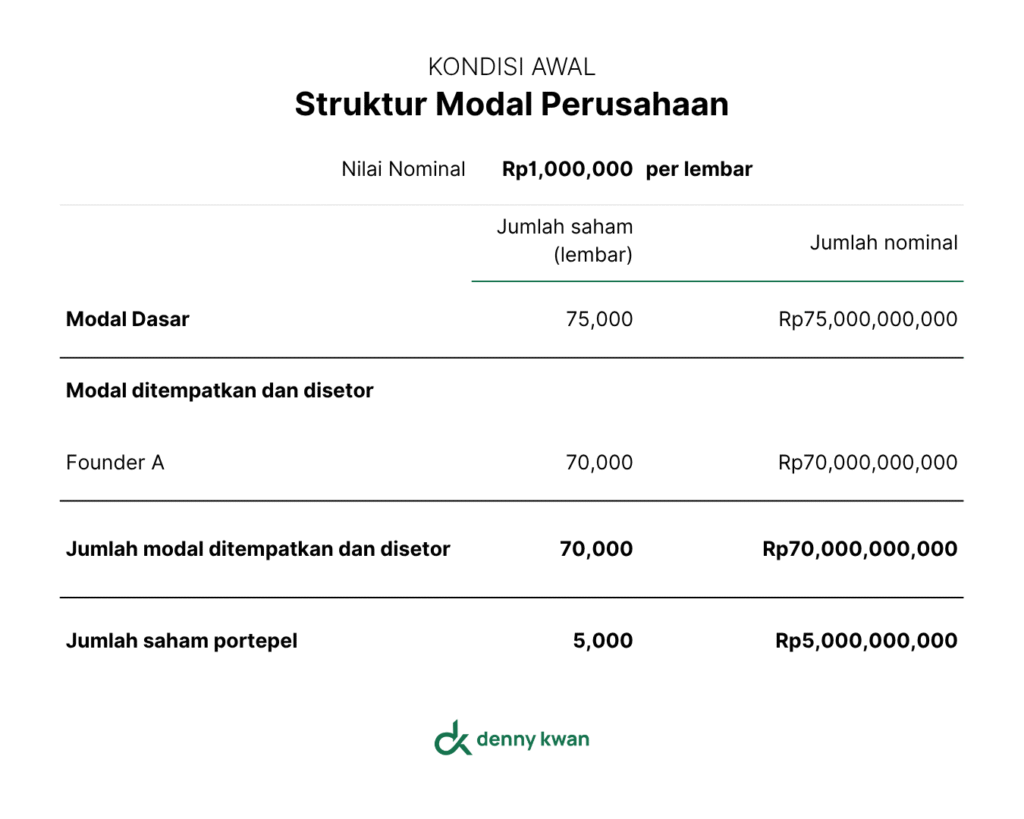

Misalnya kondisi awal perusahaan Anda seperti ini:

Modal dasar: Rp75 miliar

Nominal saham: Rp1 juta/lembar

Modal disetor: Rp70 miliar

Saham portepel: 5.000 lembar (Rp5 miliar)

🎯 Target: ingin dapat dana Rp60 miliar melalui IPO (30% saham publik)

Permasalahan:

Bagaimana cara merancang struktur modal perusahaan untuk menghimpun dana Rp60 miliar dengan menawarkan maksimal 30% saham ke publik?

Karena saham portepel tidak cukup, maka perlu dilakukan:

Naikkan modal dasar jadi Rp100 miliar

Ubah nominal saham jadi Rp100 (stock split 1:10.000)

Tentukan harga saham perdana Rp200

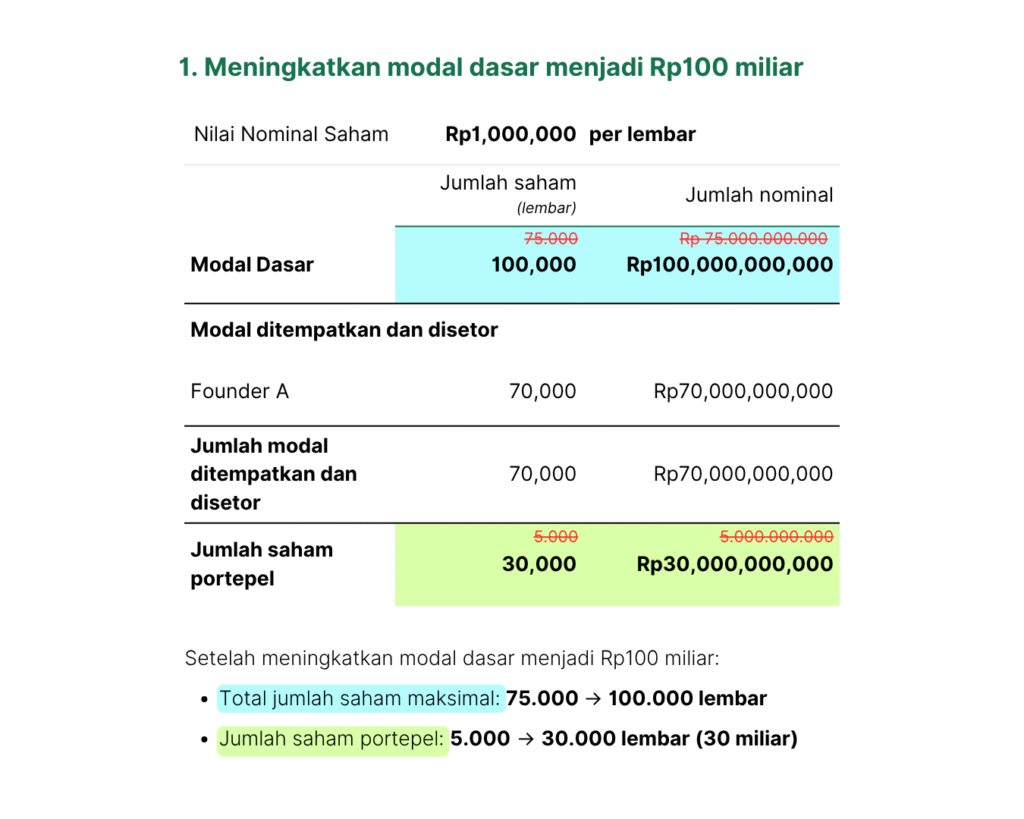

1. Meningkatkan Modal Dasar

Dari Rp75 miliar → Rp100 miliar

Setelah meningkatkan modal dasar menjadi Rp100 miliar:

- Total jumlah saham maksimal: 75.000 → 100.000 lembar

- Jumlah saham portepel: 5.000 → 30.000 lembar (30 miliar)

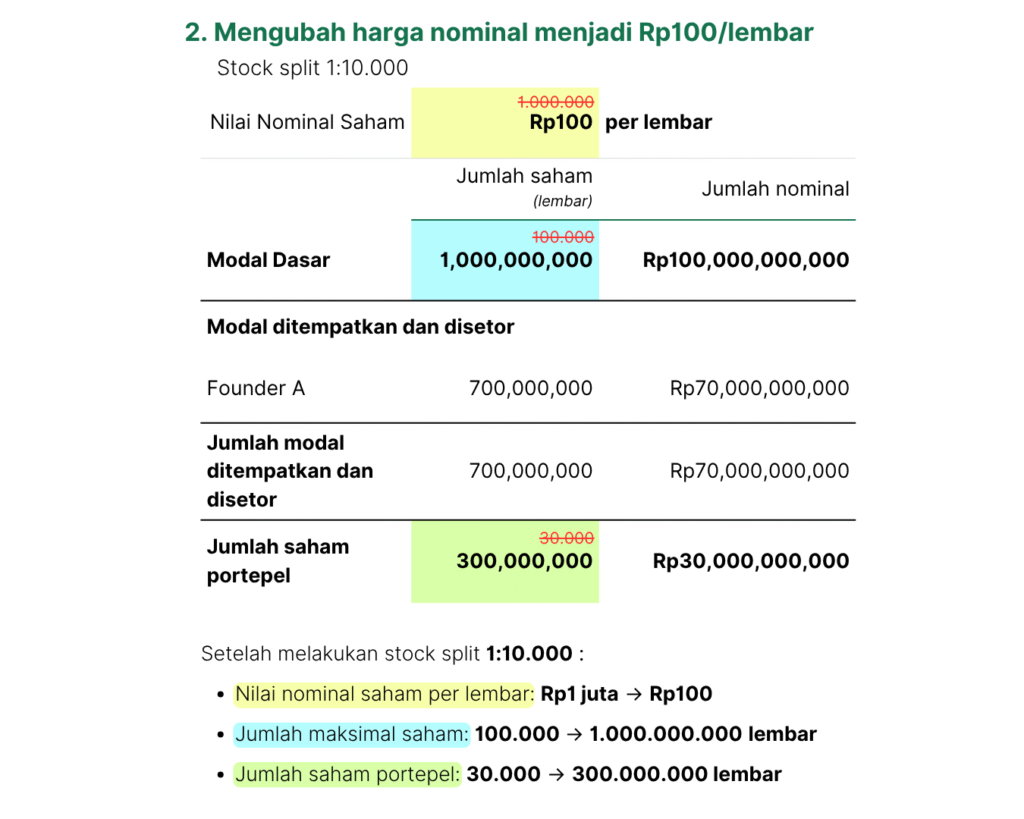

2. Melakukan Stock Split

Karena syarat IPO mengharuskan minimal 150 juta lembar saham beredar di masyarakat (free float), kita harus memperbanyak jumlah lembar saham.

Maka dilakukan stock split 1:10.000, yaitu:

Harga nominal saham: dari Rp1.000.000 → Rp100 per lembar

Jumlah saham maksimal: dari 100.000 lembar → 1 miliar lembar

Saham portepel: dari 30.000 lembar → 300 juta lembar

Tujuan stock split: memperbanyak lembar saham agar bisa memenuhi ketentuan Bursa Efek Indonesia (BEI) dan menarik minat investor ritel.

3. Menentukan Harga Saham Perdana

Untuk menghimpun dana sebesar Rp60 miliar, dan tersedia 300 juta saham portepel, maka ditentukan harga saham perdana:

Rp60 miliar ÷ 300 juta lembar = Rp200/lembar

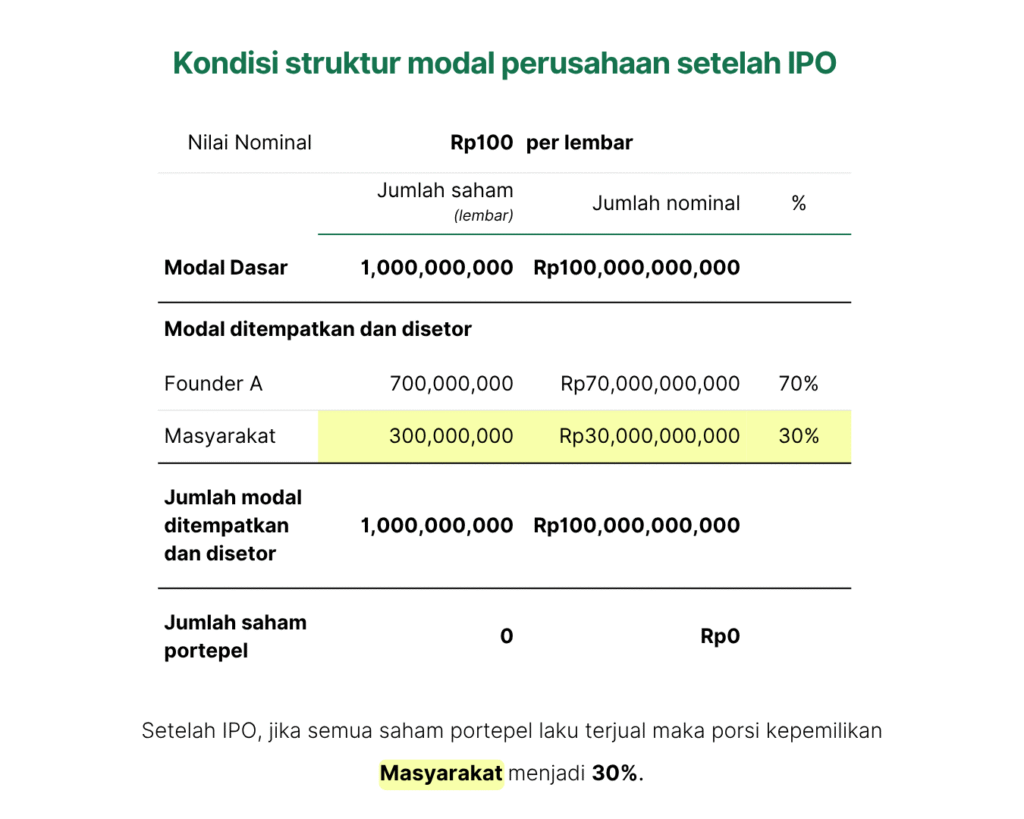

Hasil Akhir: Struktur Modal Pasca IPO

Dengan perubahan ini, perusahaan berhasil memenuhi:

Jumlah saham beredar ≥ 150 juta

Free float 30%

Dana segar Rp60 miliar

Struktur modal yang siap IPO

Siapkan Struktur Modal Sejak Awal

Struktur modal merupakan dasar dari keberhasilan proses IPO.

Anda bisa membuat penawaran saham IPO yang menarik bagi investor dengan modal dasar dan saham portepel yang cukup, disertai dengan harga saham perdana yang terjangkau untuk investor retail.

Saya dapat membantu Anda untuk:

Menganalisis struktur modal saat ini

Melakukan simulasi perubahan

Menyusun strategi IPO dari awal

Mendampingi proses RUPS & amandemen AD